文|董洁 编辑|乔芊

在上海“保供”承受巨大压力的京东率先拉开了本土科技公司2022一季度财报的大幕。

本季度京东实现营收2397亿元,同比增长18%,略高于彭博预期的2367.32亿;归属普通股股东净亏损达30亿,不过其Non-GAAP经营利润依然稳健录得47亿元,同比增长32.8%,Non-GAAP下的净利润则达到40亿元,两项均超出投行预期。

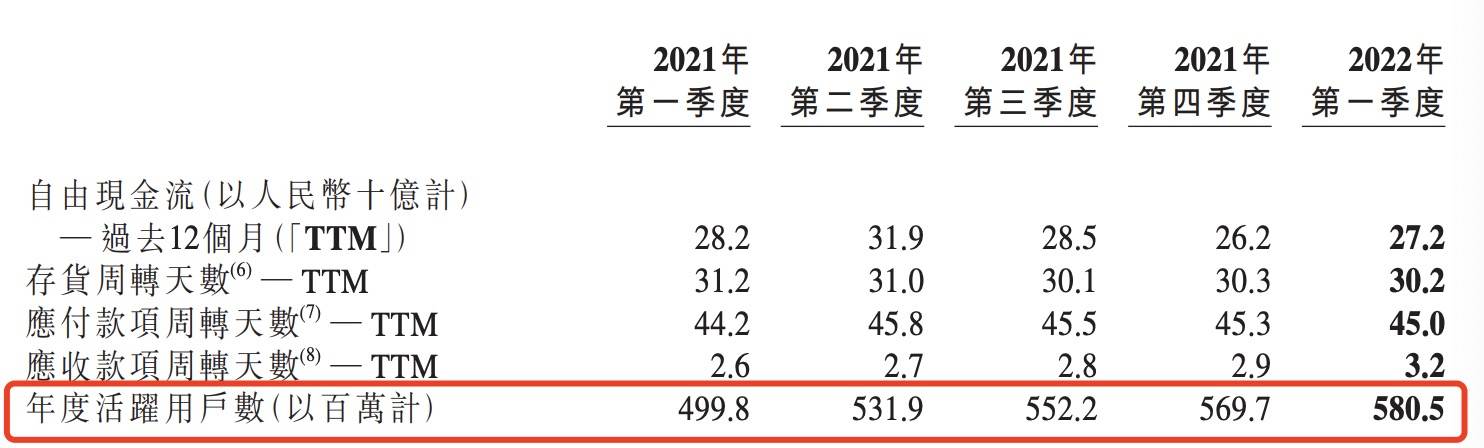

时隔多年终于拿下春晚赞助的京东,也在一季度达成了不错的“促活”任务——用户复购率创出历史新高,ARPU值(用户平均贡献收入)也接近三年新高;但在拉新层面,春晚的魔力似乎正在消磨,一季度京东环比新增用户数仅为1100万,创过去一年的最低值。

京东季度新增用户数变化

财报数据显示,一季度京东的营销费用达87亿元,同比增长24.4%,远超经营成本以及研发成本的同比增速,也高于营收增速,这或许也直接影响了京东零售本季度的利润率,从去年同期的4%下滑至3.6%。

京东集团CEO徐雷也坦言,过去一年京东感受到了巨大的新增用户压力,尤其是从去年三季度以来,疫情反复及其带来的消费信心不足对平台产生了很大影响。

但眼下,京东对于现金流和利润似乎更为看重,在财报会上徐雷也反复强调这一点。过去几个月,京东先后优化多项在商业化上表现不利的业务——比如旗下的社区团购业务京喜拼拼等,而据徐雷透露,这一过程在未来还将继续,“投入产出比与运营效率比以往任何时候都重要,相比单纯用户增长,用户质量反而是现阶段的重点”。

得益于上海“复工复产”的刺激,叠加“支持平台经济、民营经济持续健康发展”的政策精神,中概股以及港股科技公司从昨日开始迎来强势反弹,截至今早美股收盘,京东股价报收53.6美元/股,涨幅4%。

基本盘跑赢社零数据

财报发布后,市场的关注点又一次聚焦到了本季度京东30亿的净亏损上。

亏损的原因有三:去年四季度创下 2.4% 利润率的京东物流再次转亏,单季度亏损接近7个亿;3月1日京东正式并表达达集团,为本季度带来了近2亿元的亏损;而由于1-2月达达股价的变动,本季度京东投资损益直接由去年同期的净赚7亿元到亏损11亿元。

但细究,其实京东主营业务的利润保持的相当不错,47亿元的Non-GAAP经营利润同比大增了32.8%,这是在今年一季度疫情反复以及经济大环境萎靡的情况下完成的。

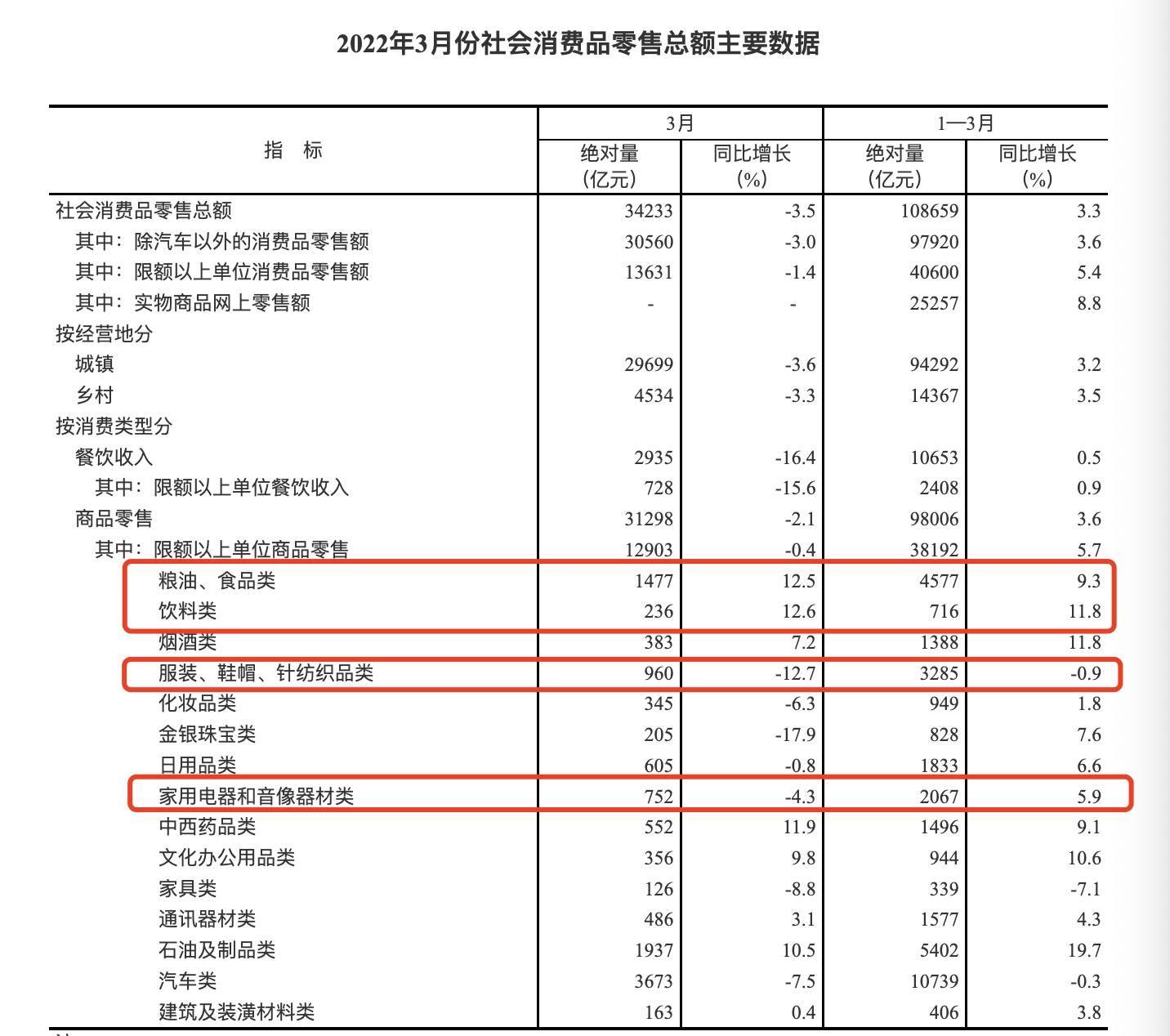

回到营收上,本季度京东的商品收入达2044.1亿元,同比增长16.6%,其中电子产品及家电商品收入1183.7亿元,同比增长13.8%,日用百货收入860.4亿元,同比增长20.7%。

两项增速都要显著强于社零数据:一季度以家用电器等为代表耐用消费品类的同比增速只有5.9%;粮油食品以及饮料类的同比增速在10%上下。

来源:国家统计局

这里要特别提一下服饰鞋帽品类,社零数据显示其一季度同比出现了近1%的负增长,这一点京东也感受明显。

徐雷在财报会上表示,由于疫情和消费原因,众多商家的春装库存遭遇挤压,而很多工厂则直接停止了夏装的生产,这一影响很可能延续到未来2个季度,并蔓延到各家平台。

据徐雷透露,年初在与各大品牌商谈合作时,增长悲观并调低市场预算是普遍现象,“从商流的角度并不支持高速增长”,但本季度的广告收入增速还是超出了管理层预期。

这个说法反映在了两部分服务收入上。本季度“广告及佣金”收入达176.8亿元,同比增长25%,刨除达达并表带来的近7亿收入,增速仍然相当喜人;而物流与其他服务本季度贡献收入 176 亿元,同比增长 28%,相比上季度的 30%增速有所下滑。

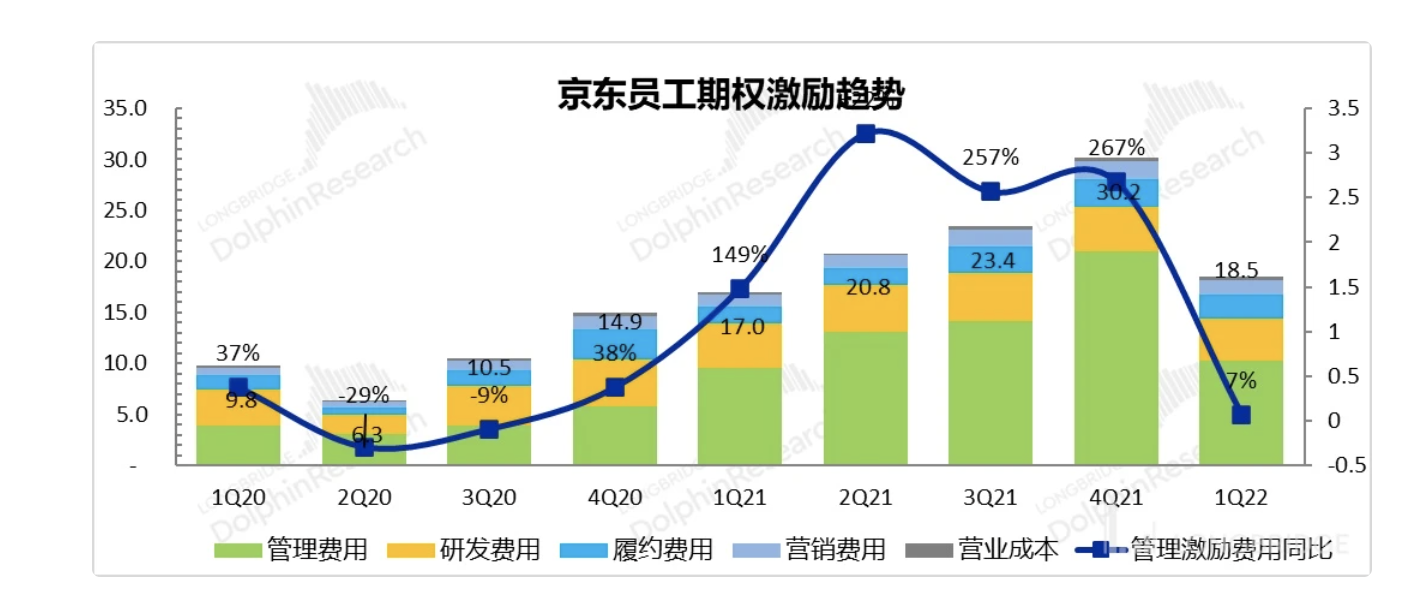

在如此艰难的形势下,京东是如何保住了主营业务的利润?答案是三费(管理费用、研发成本以及销售费用)控制。

京东个季度三费变化,来源:海豚投研

尽管上面我们提到本季度因为春晚原因京东营销费用大涨了24.4%到87亿元,但其实远低于市场预期的103亿,京东并没有像以往百度、快手等平台一样狂撒春晚。此外,创新业务的收缩之后也为京东节省不少成本。

此前两个季度增速还高居200%以上的管理费用(包含了管理激励费用)在本季度迅速收窄,经济形势不好,京东管理层也开始变得“吝啬”;而一直保持稳定的研发费用也同比下滑了9%。

聚焦,再聚焦

“聚焦主业,运营效率优化,强调投入比”是本季度财报会徐雷反复强调的关键词,这也似乎成为了当下平台型公司的共识。

其实早在一季度京东的行动就已经开始。36氪此前曾独家报道京喜拼拼业务的大规模裁撤,体现在财报上,本季度京东在新业务上收入虽然同比放缓至12%,但亏损仅为23.8亿,同比几乎没有增长,并显著低于去年四季度的32.2亿元。

一季度京喜拼拼在北京(仅保留的四个区域之一,其他三个省市分别为山东、河南和湖北)的GMV同比增速甚至达到了100%,降本增效的效果明显。

据36氪了解,京东大规模的成本控制其实从3 月中旬拉开,二季度将继续进行控制,这其中不仅包括新业务的“关停并转”,也伴随着持续的人员优化。京东CFO许冉也表示,“盈利能力和现金流是应对不确定环境的关键,对于新业务京东会继续关注UE模型的优化”。

进入二季度伴随吉林、上海以及北京疫情的持续升温,人们似乎更关心二季度京东的表现。

徐雷坦言,过去2年的疫情其实是有利于线上平台的,但今年奥密克戎疫情传播性更大、不易察觉,对供应链的影响也更大,“对线上线下是双杀”。

因为核心区域的仓储封控导致物流履约困难,京东的履约周期在变长,“4月订单取消率明显上升,5月份有所好转,但二季度影响会很大”,徐雷表示。

财报数据显示,一季度京东的库存周转周期仅为30.2天,同比甚至降了1天,但相同的情况在二季度恐难持续,疫情封控导致京东“异地/跨区大仓 + 落地配”的模式受到影响,有货送不出,履约费用大概率将走高,而严重依赖自有物流的京东零售业务二季度的增速或许也将大幅下滑。

一些不好的信号已经传来。4月份,社会消费品零售总额29483亿元,同比下降11.1%。因为疫情导致消费者的信心和收入不足,京东平台的高客单价消费已经表现出乏力,“在流量和用户正增长情况下,4 月和 5 月的客单价都在下降”。

但好的一点是,“今年618品牌的参与意愿和积极性明显强于往年,商家的销售压力都很大”,徐雷表示,“我们希望利用好这个节点,提高二季度的经营业绩。”

现在问题只剩下,消费者还会对大促买单吗?